Od koho si Češi nejčastěji půjčují peníze?

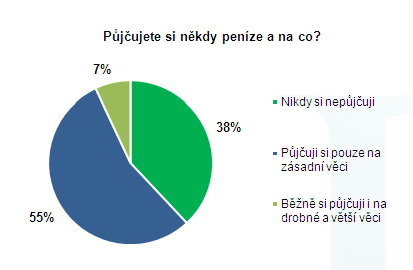

Téměř dvě třetiny Čechů si již někdy v životě půjčily peníze. 55 % lidí si podle průzkumu České bankovní asociace půjčuje pouze na zásadní věci, téměř desetina si ale bere úvěr i na méně zásadní položky. Každý osmý Čech (12 %) by si navíc půjčil od neznámého či podezřelého poskytovatele půjček. Téměř dvě třetiny Čechů si již někdy v životě půjčily peníze. 55 % lidí si podle průzkumu České bankovní asociace půjčuje pouze na zásadní věci, téměř desetina si ale bere úvěr i na méně zásadní položky. Každý osmý Čech (12 %) by si navíc půjčil od neznámého či podezřelého poskytovatele půjček.

„Češi si myslí, že by banky měly být při rozhodování o poskytnutí úvěru přísné, a vyjadřují tak podporu zodpovědnému zadlužování. Na druhou stranu část z nich si ne vždy půjčuje s rozmyslem. Téměř desetina klientů uvedla, že si běžně půjčuje i na menší položky,“ uvádí Jan Matoušek, náměstek výkonného ředitele České bankovní asociace. Zkušenost s půjčkou má v České republice už 62 % lidí.

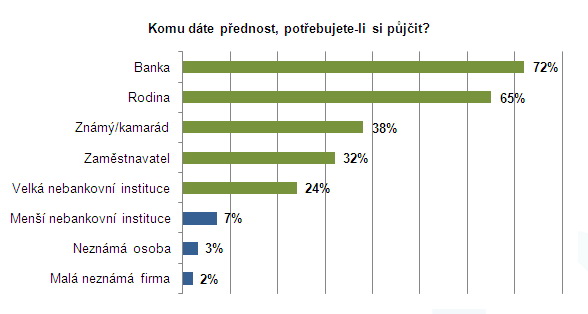

Banka a rodina jsou nejfrekventovanějším zdrojem půjčky

Nejčastěji by si Češi půjčili v bance (72 %). Na dalším místě je jako zdroj půjčky rodina (65 %), kde by pomoc hledali především mladí lidé. Za rodinou jako zdrojem financí by šli také nejčastěji lidé, kteří si dle průzkumu nepůjčují nikdy. V pětici nejčastějších zdrojů půjčky jsou vedle banky a rodiny také známí či přátelé, zaměstnavatelé a velké nebankovní instituce. Půjčování v bankách se těší oblibě zejména u klientů z větších měst, s vyšším vzděláním a vyšším příjmem.

Od menších nebankovních institucí či neznámých osob by si půjčili ve větší míře pouze ti, kteří zároveň uvádějí ochotu půjčovat si i na méně významné nákupy – jako uvažovanou možnost ji uvedlo 7 % respondentů. „Jedná se o skupinu, která není malá a která je ohrožena pádem do dluhové pasti,“ komentuje tento výsledek David Šmejkal z Poradny při finanční tísni a doplňuje: „Předlužení lidé často volí malého nebankovního poskytovatele úvěru právě proto, že mnohdy neprověřuje jejich finanční situaci. Neuvědomují si ovšem, že to dělá s cílem vlákat je do pasti.“

Lidé se neznalostí vystavují riziku

Řadě lidí chybí v oblasti úvěrů základní znalosti – přes 40 % z nich neví, zda by podepsali smlouvu, ve které bude místo řešení sporu u soudu rozhodčí doložka, téměř čtvrtina nemá povědomí o ručení úvěru směnkou, které je dnes již u spotřebitelských úvěrů zakázané. „Neznalost je vždy cestou do problémů – neférová půjčka často vede k nutnosti půjčovat si dál a dál. V bance můžete problémy se splácením úvěrů řešit jejich sloučením a změnou podmínek, tedy konsolidací. To vám predátorský poskytovatel samozřejmě neumožní,“ říká Jan Matoušek. Na druhou stranu existuje ale i vysoké procento lidí, kteří by smlouvu o úvěru s rozhodčí doložkou (56 %) a ručení směnkou (74 %) nepodepsali.

Zkušenost s exekucí má čtvrtina občanů

Přímou zkušenost s exekucí má podle průzkumu České bankovní asociace téměř desetina Čechů (9 %), 15 % lidí pak přišlo do styku s exekucí prostřednictvím blízké osoby. Nejčastějším důvodem byla přitom ztráta zaměstnání a zdravotní neschopnost způsobená nemocí či úrazem. S hrozbou exekuce souvisí rovněž ochota lidí zastavit svůj majetek, konkrétně nemovitost. Dvě třetiny občanů uvedly, že by nemovitost nezastavily nikdy. 23 % by nemovitý majetek zastavilo v případě půjčky vyšší než jeden milion korun, 12 % i v případě úvěru nižšího. „Zastavit nemovitost, například kvůli hypotéce, není špatně, je ale třeba dát si velký pozor tam, kde je žádána velká zástava kvůli malé půjčce,“ uvádí Jan Matoušek. „Snahou neetických půjčovatelů je přimět člověka nesplácet a připravit ho tak o zastavený dům. Naštěstí dnes již zákon o spotřebitelském úvěru obsahuje ustanovení, podle něhož nesmí být zástava zjevně nepřiměřená výši úvěru,“ doplňuje David Šmejkal.

Související články:

všechny články | | Dále v rubrice

všechny články v rubrice

|